- Inovasi

- Artikel mengaplikasikan PCI

- Dagangan Portfolio

Optimumkan Portfolio melalui Kaedah PQM (Bahagian 1)

Bagi mendapatkan struktur aset terbaik di dalam portfolio, sudah semestinya bukan perkara yang mudah. Ia berkait rapat dengan, parameter aset yang terkandung di dalam portfolio serta kehendak dan halangan yang dihadapi oleh pelabur. Walau bagaimanapun, pada era globalisasi ini, teori kewangan moden dan analisis baru serta kaedah dagangan telah membuatkan proses berikut menjadi mudah.

Portfolio Quoting Method merupakan salah satu daripada pengaplikasiaan teori portfolio moden, yang membolehkan untuk membuat dan menganalisis pelbagai portfolio, yang dicipta daripada pilihan aset yang luas. Selain daripada itu, kebolehan analisis bukan sahaja untuk mengikuti perubahan pada harga sebenar portfolio akan tetapi anda boleh melihat tingkah laku portfolio berhubung dengan keseluruhan pasaran. Hasil pengaplikasian kaedah berikut menghasilkan unit kewangan baru – alatan komposit (dengan nama teknikal PCI – alatan komposit peribadi).

Di dalam artikel ini kita akan menumpukan pada set 6 saham AS, yang pada pandagan kasar telah memaparkan keputusan yang cemerlang di dalam tempoh beberapa tahun. Melalui Kaedah GeWorko kita ciptakan portfolio, yang memaparkan pertumbuhan selepas tempoh krisis. Pilihan kami (Dengan pemberat rawak) mengandungi:

- Walt Disney Company (DIS – 20%)

- Home Depot Inc. (HD – 20%)

- Honeywell International Inc. (HON – 15%)

- International Business Machines Corporation (IBM – 15%)

- Coca-Cola Company (KO – 10%)

- McDonald’s Corporation (MCD – 20%)

Jika membandingkan dinamik portfolio dengan pasaran (Dow Jones Industrial Average index merangkumi kesemua saham yang disenaraikan) kita boleh dapati portfolio berikut telah mengatasi prestasi indeks berikut, sebelum, semasa krisisi serta ketika tempoh pemulihan selepas krisis. Carta PCI berikut, yang boleh dibentuk di dalam tempoh sesaat, dengan jayanya memaparkan tingkah laku portfolio berhubungan dengan indeks:

Carta 1: Portfolio terhadap indeks Dow Jones

Walaupun keberjayaan menggunakan pilihan pemberat yang rawak di dalam portfolio, kita masih tidak jelas sama ada ia adalah pilihan yang terbaik atau tidak, berkemungkinan wujud pekali pemberat lain, yang menawarkan risiko yang rendah pada aras yang sama dengan pulangan atau pulangan yang lebih tinggi dengan aras risiko yang sama. Jika kita berjaya mendapatinya, portfolio berikut akan menjadi lebih cekap dan bersesuaian bagi pelabur rasional berbanding portfolio dengan pekali pemberat rawak. Walau bagaimanapun, persoalan mengenai portfolio cekap, ia merupakan persoalan yang amat subjektif seperti yang dinyatakan di atas, ia bergantung pada pilihan individu dan halangan yang dihadapinya. Oleh yang demikian, tanpa kehendak profile risiko-pulangan portfolio yang mutlak kita tidak dapat mengenal pasti sama ada pulangan yang tinggi berserta dengan risiko yang tinggi merupakan pilihan yang bersesuaian bagi pelabur atau sebaliknya. Sehubungan dengan itu, di dalam artikel ini bagi tujuan analisis, portfolio yang cekap dianggap sebagai portfolio yang memiliki pulangan maksimum bagi setiap unit risikonya. Indeks berikut dikenali sebagai nisbah Sharpe.

Berbanding dengan versi tradisional, yang memaparkan hubung kait risiko premium di atas kadar bebas risiko dengan sisihan asas/"standard deviation", di sini kita akan memaksimumkan hubung kait pulangan portfolio terhadap sisihan asas portfolio, tanpa menetapkan kadar bebas risiko. Pemudahan berikut tidak sama sekali memberi kesan pada rumusannya, yang membolehkan untuk membandingkan kecekapan pilihan portfolio pelaburan.

Sebelum itu, ayuh kita kembali pada portfolio asal dengan pemberat rawak dan tentukan parameter risiko dan pulangannya. Analisis Portfolio akan berdasarkan pada data bulanan harga penutupan enam saham berikut pada contoh Januari 2005 - April 2013. Oleh kerana matlamat utama adalah untuk membandingkan dinamik portfolio berikut dengan indeks (pasaran), kami telah membuat keputusan untuk menggunakan pendekatan yang berlainan dan menetapkan harga penutupan bulanan saham berikut, dengan membahagikannya dengan nilai indeks. Berdasarkan pulangan logaritma kita telah memperolehi purata pulangan dan sisihan asas pulangan untuk enam barisan data. Hasil kiraannya disenaraikan di dalam jadual di bawah:

Jadual 1: Purata pulangan, sisihan asas dan nisbah Sharpe untuk emas baris data

| DIS | HD | HON | IBM | KO | MCD | |

| Purata Pulangan | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% |

| Nisbah Sharpe | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 |

Seperti mana yang anda dapat perhatikan di dalam jadual di atas, purata pulangan bulanan tertinggi (berbanding pasaran) dimiliki oleh saham MCD (0.77%), dan terkecil - saham HD (0.24%). Manakala, sisihan asas terkecil dimiliki oleh saham KO (3.95%), dan tertinggi – saham HD (5.73%). Selain itu, kita telah menghintung nisbah Sharpe, yang memaparkan hubung kait antara aset terhadap risikonya. Saham MCD memiliki pekali yang tertinggi (0.19), menandakan nisbah pulangan bagi setiap unit risiko yang terbaik. Maklumat berikut membolehkan kita membuat andaian bahawa saham MCD akan memiliki pekali pemberat tetinggi di dalam portfolio "optimum". Untuk menyambung analisis berikut, kita harus mengenal pasti bagaimana aset berhubung kait antara satu sama lain – pekali covariance akan digunakan. Matriks covariance dikira berdasarkan pada contoh data bulanan yang sama.

Hasil daripada kesemua parameter dan mengandaikan nilai yang diperolehi (pulangan dan sisihan asas) untuk enam saham berikut merupakan anggaran yang terbaik untuk pulangan dan risiko, kita boleh mula membuat portfolionya. Dengan menggunakan data kemasukan yang telah ditetapkan untuk nilai indeks, kita akan mendapatkan portfolio yang mencerminkan tingkah lakunya terhadap pasaran.

Portfolio pertama (P1) akan menjadi titik permulaan untuk mencari gabungan aset yang lebih berjaya. Ia merupakan porfolio dengan pekali pemberat rawak; carta harganya telah dipaparkan di atas. Dengan pengetahuan yang dimiliki mengenai parameter risiko pulangan enam saham yang terkandung di dalam portfolio, pemberat mereka dan matriks caovariance, kita boleh menghintung purata pulangan bulanan portfolio dan sisihan asasnya. Secara kasar kita dapat lihat gabungan aset kita memiliki pengurangan pada risikonya. Sisihan asas/"standard deviation" portfolio P1 hanya 1.74% dan pulangannya – 0.46%:

Jadual 2: Purata pulangan, sisihan asas dan nisbah Sharpe terhadap portfolio P1

| DIS | HD | HON | IBM | KO | MCD | P1 | |

| Purata Pulangan | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% | 0.46% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% | 1.74% |

| Nisbah Sharpe | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 | 0.26 |

Tambahan pula, jika dibandingkan dengan enam saham yang dipilih, portfolio berikut memiliki pulangan yang lebih tinggi bagi setiap unit risikonya, buktinya nisbah Sharpe bersamaan dengan (0.26), yang secara tidak langsung memaparkan kecekapan portfolio berikut.

Seterusnya, hasil daripada ciri-ciri portfolio yang rawak, kita boleh mula mencari gabungan aset yang bersesuaian dengan pilihan dan halangan kita. Seperti mana yang dinyatakan sebelum ini, kita telah memilih nisbah Sharpe sebagai syarat asas untuk mendapatkan gabungan optimum. Dengan mengubahkan pemberat enam saham yang membentuk portfolio, kita akan memperolehi gabungan dengan nisbah tetinggi pulangan dan risiko. Syarat mengoptimumkan yang ditetapkan hanya pekali pemberat tidak boleh kurang daripada sifar, dan jumlahnya harus bersamaan dengan 100%, bagi mengekalkan peluang untuk membandingkan portfolio.

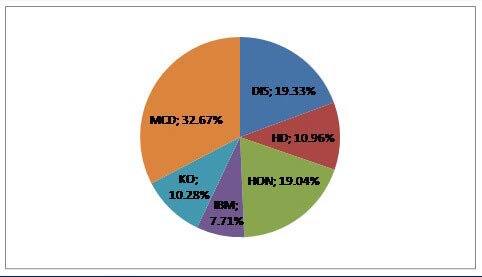

Penyelesaian beriku membawa kita kepada komposisi portfolio berikut: seperti mana kita andaikan, saham MCD memiliki pemberat terbesar (32.67%), oleh kerana mereka memiliki nisbah Sharpe terbesar. Kemudian diikuti dengan saham berikut di dalam susunan pemberat menurun: DIS (19.33%), HON (19.04%), HD (10.96%), KO (10.28%) dan IBM (7.71%):

Rajah 1: P2 struktur portfolio

Hasilnya, portfolio (P2), boleh diciptakan dengan mengubah pemberta untuk memaksimumkan nisbah Sharpe. Jelas kelihatan ia memaparkan prestasi yang lebih baik berbanding portfolio dengan pekali pemberat rawak (P1):

Jadual 3: Pulangan, sisihan asas dan nisbah Sharpe berhubung kait dengan portfolios P1 dan P2

| DIS | HD | HON | IBM | KO | MCD | P1 | P2 | |

| Purata Pulangan | 0.49% | 0.24% | 0.40% | 0.42% | 0.35% | 0.77% | 0.46% | 0.52% |

| StDev | 4.25% | 5.73% | 4.51% | 4.53% | 3.95% | 4.09% | 1.74% | 1.72% |

| Nisbah Sharpe | 0.11 | 0.04 | 0.09 | 0.09 | 0.09 | 0.19 | 0.26 | 0.30 |

Nisbah Sharpe maksimum adalah 0.3 untuk P2. Nilai beikut lebih tinggi jika dibandingkan dengan nisbah bagi P1 (0.26)dan bagi setiap saham. Lain daripada itu, parameter pulangan (0.52%) dan sisihan asas (1.72%) kelihatan lebih baik. Rumusannya, portfolio yang dibentuk dengan memaksimumkan nisbah Sharpe, kebiasaanya lebih dikehendaki untuk pelabur rasional.

Dengan modul PCI kita boleh cipta portfolio “optimum”, dengan memasukkan pekali pemberat yang diperolehi untuk enam saham di dalam sebutan dan harganya terhadap portfolio dengan nilai yang sama, yang terdiri daripada hanya Dow Jones Industrial average index (lihat carta).

Carta 2: Portfolio, maksimumkan Nisbah Sharpe berhubung kait dengan Indeks Dow Jones

Seperti mana situasi sebelum ini dengan portfolio P1 "rawak", kita dapati struktur, yang bertumbuh secara berterusan dalam tempoh 7 tahun lepas, dengan kadar turun naik meningkat ketika pergolakan ekonomi.

Walau bagaimanapun, harus diingati portfolio berikut dianggap optimum hanya untuk ketika, oleh kerana kita telah memilih nisbah Sharpe sebagai kriteria untuk mendapatkan portfolio optimum. Kita boleh mengesahkan perkara berikut dengan parameter kemasukan sedia ada tidak terdapat porfolio lain yang membolehkan mencapai pulangan tertinggi (>0.52%) untuk aras risiko (1.72%) dan serta tidak terdapat portfolio yang kurang berisiko daripada (1.72%) untuk aras keuntungan (0.52%). Walau bagaimanapun, ia berkemungkinan pelabur bersedia dan memiliki matlamat berbeza, sebagai contoh bersedia untuk menerima risiko yang lebih tinggi bagi mendapatkan pulangan yang lebih tinggi atau sebaliknya.

Bersambung "Optimumkan Portfolio melalui Kaedah PQM (bahagian 2)"

Artikel sebelumnya

- 4 Prinsip Asas Teori Dow : untuk pelabur

- Portfolio spread berdasarkan pada niaga hadapan berterusan

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S&P500, Nasdaq 100

- Portfolio Quoting Method untuk Analisis Portfolio "Bagus" dan "Buruk"

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 2)

- Pembinaan Portfolio Saham | Analisis Portfolio Saham - Portfolio Quoting Method PQM